چگونه در نواحی عرضه و تقاضا معامله کنیم؟

در نواحی چگونه انجام می شود؟ نواحی عرضه و تقاضا را چگونه می توان ترسیم کرد؟ به منظور فعالیت در بازارهای مالی باید دانش و تجربه کافی برای تحلیل نمودارهای قیمتی را داشته باشید. فعالان بازارهای مالی از روش های مختلف برای تحلیل نمودار قیمتی دارایی موردنظر خود استفاده می کنند. شما با توانایی شناسایی نواحی عرضه و تقاضا می توانید نواحی ای را که امکان برگشت روند در آن ها بیشتر است پیدا کنید، وارد معامله شوید و به این ترتیب سود مناسبی را به دست آورید. معامله در نواحی عرضه و تقاضا که گاهی با اشتباه گرفته می شود و همچنین روش های مختلف معامله گری در این نواحی، موضوعی است که در این مقاله به طور کامل بررسی شده است.

استراتژی معامله در نواحی عرضه و تقاضا

پیش از آنکه بخواهیم عرضه و تقاضا را به عنوان یک بررسی کنیم، باید با مفهوم آن به صورت کلی آشنا شویم. براساس علم اقتصاد، قانون عرضه و تقاضا، قیمت یک محصول را تعیین می کند. بر مبنای قانون عرضه و تقاضا، زمانی که عرضه یک محصول، زیاد و تقاضای آن کم باشد، قیمت ها کاهش می یابند تا خریداران برای خرید تحریک شوند، اما زمانی که عرضه محصولی کم و تقاضا برای آن زیاد باشد، قیمت باید افزایش یابد تا کمیابی آن محصول را نشان دهد.

برای مثال زمانی که شما قصد خرید یک خانه را داشته باشید، عرضه و تقاضا برای ملک قیمت و ارزش خانه را تعیین می کند که این امر به چند عامل اقتصادی وابسته است. تمام این عوامل اقتصادی در تعیین قیمت ملک و همچنین افزایش و کاهش ارزش آن مؤثر هستند. بنابراین اگر قصد آشنایی با تحلیل تکنیکال برای فعالیت در بازار ارزهای دیجیتال را دارید، بهتر است از آموزش های سایت parsjournal.com استفاده کنید. یکی از فاکتورهای مهم و مؤثر بر قیمت ملک نرخ تولد در یک کشور است. اگر میزان نرخ تولد در کشوری روند نزولی داشته باشد، به دلیل آنکه تقاضا برای خرید خانه نیز کاهش می یابد، قیمت ها طی 25 تا 30 سال بعد روندی نزولی خواهند داشت؛

بنابراین در چنین حالتی که عرضه زیاد و تقاضا رو به کاهش است، قیمت نیز برای تحریک اشتیاق خریداران باید کاهش یابد. عرضه و تقاضا در بازارهای مالی از جمله ، کامودیتی ها، ارزهای دیجیتال و… نیز از همین مفهوم گرفته شده است. عوامل مختلفی از جمله رویدادهای خبری، گزارش های اقتصادی و فعالیت و جریان بازار سبب می شود تریدرهای مختلف با استراتژی های متفاوت برای خرید یا فروش دارایی های خود اقدام کنند و به این ترتیب میزان عرضه و تقاضا را تغییر دهند. این تغییرات که می توانند صعودی، نزولی یا خنثی باشند، در نمودارهای قیمتی مشاهده می شوند. حالت های مختلفی که ممکن است دیده شوند، به ترتیب زیر هستند:

- زمانی که قیمت روند صعودی داشته باشد، تقاضا از عرضه بیشتر خواهد بود.

- زمانی که قیمت در روند نزولی قرار بگیرد، عرضه بیشتر از تقاضا خواهد بود.

- زمانی که قیمت در یک رنج مشخص نوسان می کند و درواقع یک روند خنثی دارد، می توان گفت میزان عرضه و تقاضا در تعادل است.

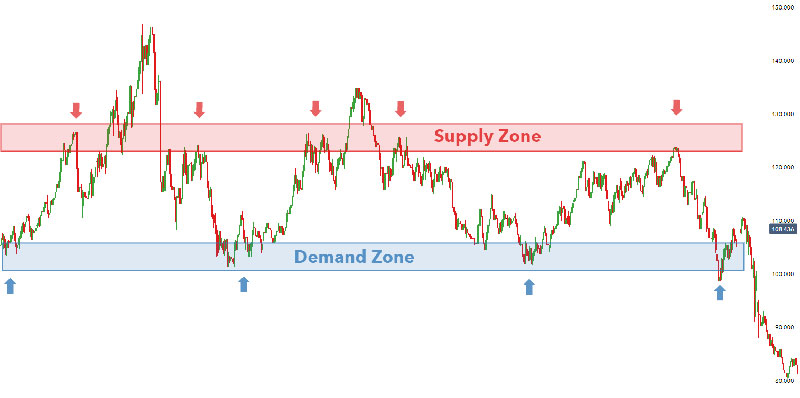

در ادامه شرایط پیش آمده در تصویر فوق را در سه مرحله بررسی خواهیم کرد.

- ابتدا روند قیمتی در یک محدوده مشخص نوسان می کند که نمی توان به آن روند صعودی یا نزولی گفت. در چنین حالتی گفته می شود قیمت در یک وضعیت خنثی (باکس رنج) در حال نوسان است و این شرایط زمانی پیش می آید که میزان عرضه و تقاضا در تعادل نسبی باشند و هیچ کدام بر دیگری پیشی نگیرد. این شرایط ادامه دارد تا زمانی که میزان تقاضا افزایش پیدا کند، با آغاز این وضعیت، قیمت از حالت خنثی خارج می شود و افزایش پیدا می کند.

- قیمت به روند صعودی خود ادامه می دهد، اما براساس یک دلیل که می تواند خبر، گزارش یا هر چیز دیگری باشد، میزان عرضه از تقاضا بیشتر می شود. سپس معامله گران سعی در فروش دارایی خود (در تصویر، جفت ارز EUR/USD) دارند و به این ترتیب سبب افت قیمت خواهند شد. با بازکردن معاملات فروش توسط تریدرهای بیشتر، ریزش قیمت جفت ارز ادامه خواهد داشت.

- در مرحله بعد، بازکردن معاملات خرید که به معنای افزایش میزان تقاضاست، سبب می شود قیمت افزایش پیدا کند. این شرایط تا زمانی که میزان عرضه به اندازه تقاضا به بازار وارد نشود (فروشندگانی اقدام به فروش دارایی برابر با میزان تقاضای جدید در بازار کنند) ادامه خواهد داشت.

- پس از افزایش قیمت پیش آمده (به دلیل بیشتربودن ارزش معاملات خرید)، باز هم شاهد یک حالت خنثی (باکس رنج) فشرده خواهیم بود که در آن میزان عرضه و تقاضا به نسبت برابر بوده و درواقع ارزش معاملات خرید و فروش تقریباً با هم برابر است.

آنچه بیان کردیم، تفسیری زنده از روند قیمتی است که در روزها، هفته ها، فصل ها و سال های بعد نیز ادامه خواهد داشت. تفسیر قیمتی بنا بر عرضه و تقاضا برای زمان های کوتاه تر از جمله ساعت، دقیقه و… نیز صدق خواهد کرد.

نحوه تسکیل نواحی عرضه و تقاضا چگونه است؟

با آشنایی نسبی با مفاهیم عرضه و تقاضا، حتماً این سؤال مطرح می شود که چگونه می توان این مفاهیم را در کنار یکدیگر قرار داد یا اینکه نواحی عرضه و تقاضا در چه جاهایی تشکیل می شوند. همچنین چطور می توان از این مفاهیم در استراتژی های معاملاتی استفاده کرد و برگشت روند (شروع یک روند جدید مانند آغاز یک روند صعودی بعد از به پایان رسیدن یک روند نزولی) را به درستی تشخیص داد.

برای جواب به این سؤالات باید در ابتدا بدانید چه عاملی سبب ایجاد عرضه و تقاضا می شود. درحقیقت تغییر در عرضه و تقاضا تنها زمانی رخ می دهد که معامله گران بزرگ اقدام به خرید یا فروش کنند. درواقع ما به عنوان یک معامله گر خرد، قدرتی در ایجاد تغییر در میزان عرضه و تقاضا و در پی آن روند قیمتی نداریم. بانک ها و سازمان های بزرگ با میزان دارایی فراوانی که دارند، می توانند معاملاتی با ارزش بسیار بالا انجام دهند و به این ترتیب بر میزان عرضه و تقاضا (و قیمت) تأثیر بگذارند. ما نیز با دارایی بسیار محدودی که داریم (هرچند به نظر خودمان زیاد باشد) نقشی در این تغییرات نخواهیم داشت.

گفتنی است بانک ها به دلیل حجم بالای معاملاتی که قرار است ثبت کنند، نمی توانند معاملات خود را یک باره در انجام دهند، بلکه برای آنکه سبب کاهش قیمت نشوند و معاملات بعدی خود را با قیمت تقریباً مشابه قیمت معاملات قبلی ثبت کنند، باید آن ها را در چند معامله کوچک انجام دهند. به این ترتیب می توانند تأثیری مشابه ثبت یک معامله بزرگ را با ثبت چندین معامله کوچک داشته باشند.

اما مشکلی که پیش می آید، این است که معاملات آن ها (حتی اگر معاملات به بخش های کوچک تقسیم شود) به قدری بزرگ است که افراد با دارایی های خود به دلیل حجم کم دارایی، گزینه مناسبی برای قرارگرفتن در طرف مقابل بانک ها به منظور انجام معاملات نیستند. درحقیقت زمانی که بانک ها قصد بازکردن معامله خرید را داشته باشند، به هزاران تریدر با معاملات فروش نیاز دارند.

همچنین اگر بخواهند دارایی خود را بفروشند، به تعداد زیادی از تریدرهایی که قصد خرید همان دارایی را دارند نیاز است. برای رسیدن به این هدف بانک ها معاملات خرد خود را ثبت می کنند و اجازه می دهند قیمت باز هم به قیمت پیشین بازگردد تا بتوانند دیگر معاملات خرد باقی مانده را ثبت کنند. برای مثال اگر یک بانک قصد فروش میزان زیادی از یک دارایی را داشته باشد، بخشی از آن را می فروشد و سپس با رسیدن دوباره قیمت به همان قیمت، برای فروش بخش بعدی معامله بزرگ خود اقدام خواهد کرد. برای درک بیشتر آنچه گفته شد می توانید تصویر زیر را بررسی کنید.

در ابتدا بانک ها موقعیت هایی را که می توانند باز می کنند (براساس تصویر بالا در ابتدا بانک اقدام به بازکردن یک موقعیت فروش یا Short کرده است). در گام بعدی، از آنجا که تمام حجم معامله در نقطه اول وارد نشده بود، بانک شرایطی را فراهم می کند که قیمت افزایش یابد و باز هم به محدوده قبلی که معاملات خود را باز کرده بود، برسد. با این کار بانک ها می توانند دیگر معاملات خرد را در همان قیمت یا قیمتی نزدیک به آن ثبت کنند.

سخن پایانی

نواحی عرضه و تقاضا که گاهی با سطوح حمایت و مقاومت اشتباه گرفته می شوند، یکی از مباحث بسیار کاربردی در هستند. با داشتن دانش و تجربه کافی در این زمینه می توانید سودهای بسیار خوبی را کسب کنید. ما در این مقاله ماهیت عرضه و تقاضا، چگونگی تشکیل این نواحی، نحوه یافتن و معامله براساس آن ها را شرح دادیم. همچنین به دو روش معامله گری در این نواحی که شامل ست اند فورگت و پرایس اکشن است، اشاره کردیم. با مطالعه این مقاله می توانید به اطلاعات بسیار جامعی درباره نواحی عرضه و تقاضا که توسط سام سیدن منتشر شده است، دست یابید. با این حال تحلیل تکنیکال بسیار گسترده تر است .